Crypto-exit strategie - Wanneer verkoop jij je cryptomunten?

- 5 minute read

Veel nieuwe beleggers hebben geen plan als het gaat om het verkopen of te gelde maken van hun gekochte crypto's. Als je nieuw bent in het handelen in cryptocurrencies of aandelen, is dit misschien de eerste keer dat je je afvraagt: ''Houd ik mijn cryptocurrencies vast of verkoop ik ze?'', of ''Wat is het beste moment om te verkopen?''. Deze vragen kunnen zelfs voor experts moeilijk te beantwoorden zijn. In dit artikel leggen we uit wat de meest gemaakte fouten zijn, hoe je deze kunt vermijden, en vertellen we je over de meest gebruikte crypto exit strategieën.

Inhoudsopgave

- Wat is een crypto exit strategie?

- Waarom je een exit strategie nodig hebt

- Bull run 2024 – 2025: de Bitcoin halving als gids

- Technische indicatoren: De 200-dagen lijn

- Houd rekening met correcties tijdens de bull run

- Limit/Stop orders

- Prijs targets

- De Stap-voor-Stap-Methode (Dollar-Cost-Averaging)

- Rendement op initiële investering

- HODLen

- Bull en Bear markt

- Diversificatie

- Stablecoins – Creëer passief inkomen met je crypto

- Conclusie

Wat is een crypto exit strategie?

Technisch gezien is een exit strategie een plan dat gemaakt wordt met de bedoeling om een positie in een financieel aandeel te liquideren. Of eenvoudig gezegd: Een plan om je financiële bezittingen te verkopen. Het doel van een exit strategie is de verliezen te beperken in geval van een instorting of winsten te nemen.

Eigenlijk moet je voordat je koopt dus al een duidelijk plan hebben voor de verkoop. Anders dreig je in het moeras van cryptocurrency weg te zakken zonder houvast. Een van de grootste valkuilen bij een exit strategie is als je deze flexibel houdt. In dat geval heb je eigenlijk helemaal geen strategie en kun je alle uitstapmomenten missen.

Met dat uitgelegd, bespreken we de meest gebruikte exit strategieën.

Waarom je een exit strategie nodig hebt

Te lang vasthouden (of Hodl ) van een bepaalde munt, bijvoorbeeld door hebzucht, kan resulteren in enorme verliezen, zelfs als de prijs vroeger ver boven de instapprijs lag. Laat me je een voorbeeld geven.

Als je in januari besloot een cryptocurrency te kopen en de prijzen springen toevallig met 20% omhoog, dan zou je kunnen denken dat verkopen de juiste weg is. Al je vrienden hebben echter besloten de munt vast te houden. Dat betekent dat jij de enige zou zijn die hogere winsten misloopt als de munt besluit te moonen (zoals crypto-fanatici het zouden noemen).

Dit verschijnsel staat ook bekend als The-Fear-of-Missing-Out (FOMO), een fout die veel beleggers maken tijdens het handelen. Na tevreden je portefeuille bekeken te hebben, besluit je de munt nog 2 maanden vast te houden. Binnen die 2 maanden is de prijs van je belegging naar het zuiden gedraaid, en heeft de prijs een enorme daling van 50% ondergaan. Dat betekent dat je investering nu minder waard is dan deze oorspronkelijk was.

Wat nu? Verkoop je en neem je het verlies? Of houd je vast en wacht je op een prijsherstel? Wie weet komt de munt wel nooit meer terug op zijn all-time-high. Veel onervaren traders verkopen op zo’n moment in paniek met flink verlies. Zoals je ziet hadden keuzes als deze vermeden kunnen worden als je in de eerste plaats een exit strategie had.

Als je besloot je cryptomunten te verkopen toen de prijs met 20% steeg, zou je aanzienlijke winst gemaakt hebben. Dit is waarom je echt moet nadenken over een degelijke exit strategie. Hieronder vind je de top van meest gebruikte exit strategieën in cryptocurrency.

Bull run 2024 – 2025: de Bitcoin halving als gids

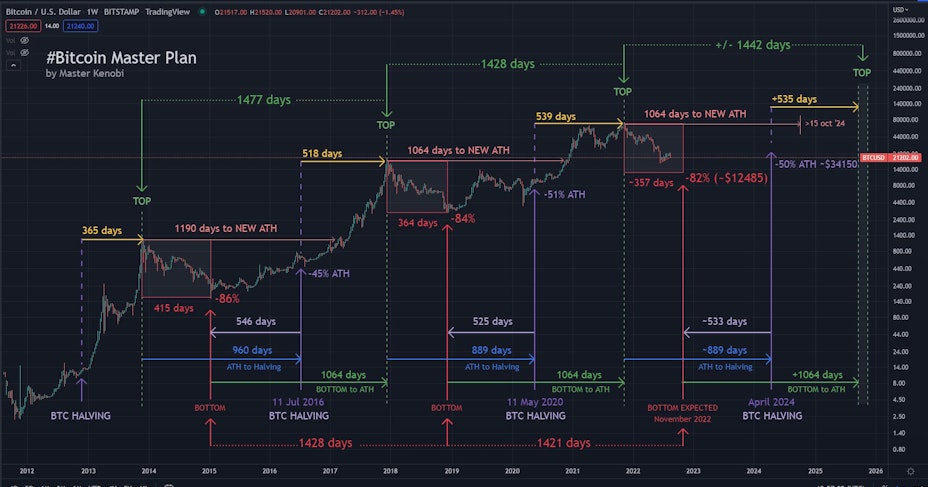

Een marktcyclus in crypto verwijst naar de periodieke fluctuaties in de prijzen van cryptocurrencies. Voor de aankomende Bitcoin halving, is het handig om naar de volgende cyclus grafiek te kijken.

Een marktcyclus kan je verdelen in vier fasen:

- Accumulatiefase : Zijwaartse trend die goed is om in te stappen

- Voorbereidende fase of pre-bull run : Prijzen beginnen continu te stijgen

- Bull run : Prijzen exploderen en bereiken een voorlopige all-time high

- Bear market : De zeepbel barst en de prijzen storten weer in

Als we deze logica toepassen op de huidige cyclus, dan zou de pre-bull run lopen tot de herfst van 2024, die dan overgaat in een bull run die tot de herfst van 2025 moet duren. Let op, en de wereld van crypto is nooit iets zeker. Toch als we dit aanhouden, zou uitcashen in het laatste derde deel van de bull-run, d.w.z. vanaf de zomer van 2025, een mogelijke optie zijn.

Er gaan echter steeds meer stemmen op dat de huidige cyclus korter is en sneller verloopt. In plaats van een paar maanden na de halvering van de Bitcoin in april 2024, begint de bull-run nu al. Met het huidige tempo lijkt het daar sterk op. Getriggerd door goedkeuringen van Bitcoin spot ETF's en een macrosituatie waarin alle tekenen wijzen op het bijdrukken van geld, zouden we de bullmarkt ingaan vóór de halvering. De juiste exitdatum is dus niet in 2025, maar al vroeg in 2024.

Technische indicatoren: De 200-dagen lijn

Voor degenen die het graag wat technischer hebben en voorstander zijn van grafiekanalyse, kan bijvoorbeeld de 200-dagenlijn (of MA-200) een nuttige exit-indicator zijn. Dit voortschrijdend gemiddelde geeft aan of een aandeel, grondstof, cryptocurrency, enz. zich in een uptrend of een downtrend bevindt. Als een onderliggende waarde boven de 200-dagenlijn handelt, dan bevindt het zich in een uptrend, vice versa.

Toegepast op timing in de cryptomarkt kan dit betekenen dat het verkoopproces wordt gestart zodra de Bitcoin het voortschrijdend gemiddelde neerwaarts doorbreekt.

Houd rekening met correcties tijdens de bull run

Elke cryptocyclus bestaat uit verschillende kleinere cycli van stijgingen en dalingen. Alleen al in de laatste opwaartse cyclus - van het voorjaar van 2020 tot eind 2021 - waren er zeven correctiefasen die leidden tot prijsdalingen van -17 tot -55 procent.

Als je geen plan hebt, loop je het risico dat je je chips veel te vroeg uit het spel haalt door een gezonde pullback te verwarren met het begin van een bearmarkt. Het veel te vroeg uitbetalen is de tegenhanger van de meer voorkomende fout van helemaal geen winst nemen.

Welke fout je eerder zult maken, is waarschijnlijk een kwestie van type. Hier kan het helpen om een gezonde zelfbeoordeling te hebben, d.w.z. om te weten of je meer gedreven wordt door angst of door hebzucht. Wie bijvoorbeeld erg speculatief is in de cryptosector en graag met een hefboom handelt, zal eerder tot de tweede groep behoren.

Limit/Stop orders

Een van de meest bekende manieren om een verlies te beperken, of winst te nemen bij een bepaald prijsbereik, heet 'Limiet orders'. Wat dit betekent is dat je voortijdig kunt beslissen dat je aandelen of crypto automatisch verkocht of gekocht worden bij een bepaald prijspunt.

Je hebt bijvoorbeeld €100 aan Bitcoin gekocht tegen een prijs van €25.000 en je wil die Bitcoin verkopen zodra de prijs €20.000 bereikt om je verlies te beperken. Een manier om dit te doen zou zijn om een limiet order in te stellen (om te verkopen) tegen de prijs van €20.000.

Dat wil zeggen dat zodra de prijs dat specifieke koersdoel raakt er een order om de activa tegen die specifieke prijs te verkopen aan het transactieboek wordt toegevoegd. De order blijft open tot de prijslimiet wordt geraakt, of tot je besluit de order te annuleren.

Het handige van limietorders is dat ze automatisch worden uitgevoerd, ook als je slaapt. Het instellen van limiet/stop orders kan een manier zijn om verliezen te beperken of winst te nemen. Je moet er echter rekening mee houden dat bij extreme koersschommelingen de order misschien niet op tijd gevuld wordt! Toch is het altijd een goed idee om limiet/stop orders te plaatsen.

Om het nog gemakkelijker te maken kun je op de meeste exchanges ook een OCO-order instellen. Dit betekent een One Cancels the Other order. Het is een combinatie van een stop loss en een take profit order. Hiermee stel je bijvoorbeeld in dat je Bitcoin verkoopt als hij de €20.000 raakt, maar ook als hij de €30.000 raakt. Als de ene conditie gebeurt, vervalt de andere. Zo weet je zeker dat je winst neemt en ook eventueel je verlies.

Prijs targets

Voordat je prijs targets gaat bepalen is het ook belangrijk om je algemene doelstellingen te formuleren alvorens je instapt in cryptocurrencies. Bedenk wat je met jouw investering wilt bereiken en of je voor de lange of korte termijn wilt investeren. Weten waarom je investeert maakt het maken van beslissingen een stuk sneller en eenvoudiger.

Vervolgens ga je bepalen op welke prijs targets je jouw crypto’s gaat verkopen. Het hebben van targets beschermt je namelijk tegen grote verliezen. We nemen als voorbeeld Bitcoin.

Wanneer je geïnvesteerd hebt in Bitcoin en je gelooft dat hij 100.000 euro waard kan worden, is het alsnog slim om al eerdere prijs targets te zetten. Afhankelijk van jouw doelstellingen kun je al een gedeelte op 80.000 en 90.000 euro verkopen. Hierdoor verzeker jij jezelf alvast van een leuke winst. Mocht de prijs ineens hard zakken dan heb jij alvast een mooi bedrag weggezet om opnieuw in te kunnen kopen.

De Stap-voor-Stap-Methode (Dollar-Cost-Averaging)

Zorg altijd dat je een plan hebt voor je in iets investeert. Je moet bedenken wanneer je tevreden zult zijn met het resultaat. Zal een prijsstijging van 20% je gelukkig maken? Of ben je iemand die minstens 200% winst wil hebben voordat hij verkoopt?

Dit is waar de Stap-voor-Stap-Methode om de hoek komt kijken. Deze methode staat ook wel bekend als Dollar Cost Averaging (Out). Dollar-Cost Averaging (DCA) wordt meestal toegepast als investeringstactiek waarbij je je budget verspreidt en periodiek op een vast moment koopt. Op deze manier hoef je geen rekening te houden met het volatiele karakter van cryptocurrency. Je koopt of verkoopt immers op vaste punten/tijdstippen.

Je kunt bijvoorbeeld van je loon iedere maand een bepaald bedrag investeren, waardoor je zowel hoog als laag inkoopt. Hierdoor zul je zien dat je uiteindelijk gemiddeld inkoopt en daarom heet deze methode ook zo.

De Stap-voor-Stap-Methode stelt je in staat een vooraf bepaald percentage van je bezittingen op bepaalde prijspunten te verkopen. Er is geen gouden regel die tot definitief succes zal leiden. Deze strategie kan echter voorkomen dat je te hebzuchtig wordt of te laat verkoopt, terwijl je toch van tijd tot tijd winst neemt.

Veel beleggers zullen altijd 5-10% van hun aandelenbezit voor langere tijd aanhouden, voor als er een grotere opleving plaatsvindt of omdat ze rotsvast geloven in het project waarin ze geïnvesteerd hebben. Wie diep in deze materie wil gaan zou eens een boek van Warren Buffett kunnen lezen over hoe hij aandelen inkoopt.

Het is altijd slim om winst te nemen bij een bepaalde prijsrange. Sommige traders pakken zelfs een deel winst en verzenden deze naar een aparte wallet (een soort spaarpot) waar ze niet aankomen. Deze tactiek lijkt een beetje simplistisch, maar zal uiteindelijk vaak tot betere resultaten leiden in plaats van te proberen de markt of je verkooporders te timen. Een voorbeeld van de stap-voor-stap methode is hieronder te vinden.

| VERKOOPPUNT | PERCENTAGE TE VERKOPEN % |

|---|---|

| €25.700 | 10% |

| €35.700 | 10% |

| €49.700 | 20% |

| €79.700 | 20% |

| €104.700 | 20% |

| €155.300 | 10% |

Rendement op initiële investering

Wat investeerders ook slim doen, is winst nemen naar rato van het geïnvesteerde bedrag. Als je bijvoorbeeld €1000 geïnvesteerd hebt, kan winst nemen tot een gelijk bedrag op een later tijdstip een mooie manier zijn om het risico van geld verliezen te liquideren. Op deze manier zorg je ervoor dat wat er ook gebeurt, je nooit meer geld kunt verliezen dan je aanvankelijk geïnvesteerd hebt. Je speelt slechts door met je winsten.

HODLen

HODL is een afkorting van Hold On for Dear Life. De f is maar weggelaten, zodat het nog uitgesproken kan worden. Deze term komt uit een legendarisch bericht van iemand die HOLD wilde spellen, maar te veel gedronken had om zijn typekwaliteiten op niveau te houden.

Dit is eigenlijk een strategie zonder exit op de korte termijn. Natuurlijk zullen mensen uiteindelijk wel willen verkopen, maar ze houden een cryptocurrency heel lang vast.

Stel je koopt nu Bitcoin in en denkt dat de coin over tien jaar veel meer waard zal zijn. Het plan is dan om niet constant te kijken naar de koers, maar om gewoon te wachten en te wachten.

Dit is een hele relaxte vorm van investeren, dat kun je je wel voorstellen. Er volgt de ene cyclus na de andere, maar jij kijkt nauwelijks mee. Of het geld nou meer of minder waard wordt ben je niet mee bezig, het is all or nothing.

Deze strategie wordt echter niet aangeraden bij kleinere cryptomunten. Deze munten zijn over het algemeen minder stabiel, en nemen enorme risico's met zich mee. Gebruik deze strategie dus alleen bij altcoins indien je bereid bent het geld te verliezen.

Bull en Bear markt

Net zoals bij traditionele financiële markten en de aandelenmarkt, heeft ook de cryptomarkt cycli. Een cyclus bestaat uit twee fases, genaamd de bull market en de bear market. In de bull market stijgt de waarde van de meeste cryptocurrencies exponentieel hard. Prijsstijgingen van duizenden procenten in enkele maanden is niet ondenkbaar.

In de bear market gebeurt het tegenovergestelde en dalen prijzen van de meeste cryptocurrencies hard. Deze prijsdalingen, ook wel correcties genoemd, kunnen in enkele gevallen leiden tot een waardevermindering van meer dan 99%.

Dit kun je checken bij CoinGecko door te kijken naar het verschil met de All Time High. In een bear market zie je daar cijfers staan van -95% of meer. Als je het positief bekijkt kun je dan dus inkopen voor een hele lage prijs en er heel veel winst mee behalen. De bear market is dan ook de beste tijd om coins in te kopen.

Het bepalen van een begin of eind van een cyclus is moeilijk. Meestal komt men er pas gaandeweg achter dat een nieuwe cyclus al begonnen is. Hoewel veel keuzes op voorgaande cycli gebaseerd zijn, kan er nooit garantie gegeven worden dat de huidige cyclus synchroon loopt met de vorige.

De huidige cyclus verloopt behoorlijk anders dan de vorige cyclus van vier jaar geleden (crypto cycli neigen ongeveer 4 jaar te duren). Ditmaal zijn cryptocurrencies toegankelijker dan ooit. Er zijn tientallen brokers en exchanges met mobiele applicaties die transacties en handelen snel en gemakkelijk maken. De groeiende populariteit van crypto is ook niet onopgemerkt gebleven in de bedrijfswereld. Elke week beleggen er nieuwe institutionele organisaties in een of meerdere cryptocurrencies.

Wanneer je investeert op basis van de cyclus strategie, dan neem je de vele correcties die met een bull market gepaard gaan op de koop toe. Je weet dat de markt erg volatiel is en schrikt daarom niet van kleine en grote dippen. Toch is deze strategie erg risicovol, omdat het einde van een bull market niet te voorspellen is. Je kan het proberen te timen maar deze exit strategie is alleen maar aan te raden als je een koele kikker bent. Gebruik deze strategie dus vooral als hulpmiddel en niet als dé exit strategie.

Een hulpmiddel hierbij is om niet het onderste uit de kan te willen. Het is prima als je een coin 10% te hoog inkoopt en hem 10% te laag verkoopt. Dat is in de loop van een cyclus nog steeds een substantieel verschil. Niks is vervelender dan de bodem volledig gemist te hebben en niet in te kunnen kopen of net jouw top target niet gehaald te hebben en je zit met coins die steeds minder waard worden.

Diversificatie

Een grote fout die veel mensen maken is dat ze maar in 1 project investeren. Natuurlijk is dit geen ramp als het project waarin je geïnvesteerd hebt omhoogschiet. Stort de coin in of verdwijnt hij zelfs dan heb je weinig tot niks over. Door op meerdere paarden te wedden kun je in de toekomst betere resultaten behalen. Daarom is het belangrijk dat je nadenkt over welke projecten je voor de lange termijn wilt aanhouden.

Bij portfolio beheer kun je denken aan een onderverdeling die veel voorkomt: Bitcoin en Ethereum, large caps, small caps en onbekende coins die nog laag staan maar potentie hebben. Deze staan naar ratio van risico.

Een goede manier om dit aan te pakken is als je het grootste deel van je geld in coins investeert die er morgen ook waarschijnlijk nog zijn. Er is niks zeker in cryptocurrency, maar Bitcoin en Ethereum zullen toch vast morgen nog wel bestaan? Pas hier op met een te groot gedeelte investeren in coins die laag staan. Daarmee kun je andere winsten laten verdampen.

Sommige projecten komen met veel toeters en bellen binnen en exploderen in prijs. Vervolgens, natuurlijk als jij ze gekocht hebt, blijven ze eindeloos rond diezelfde prijs staan of zakken ze beetje bij beetje. Dit is een groot risico en zou een goede reden kunnen zijn om je geld te beschermen en te verkopen.

Soms kun je dus (een gedeelte van) je crypto verkopen en het herinvesteren in coins waarvan je inschat dat je er betere rendementen mee kunt behalen.

Naarmate een coin een aanzienlijk kleinere marktkapitalisatie (de totale waarde van alle munten bij elkaar) heeft, stijgt ook het risico van investeren. Coins die langer bestaan zullen ook minder vaak ontploffen of inzakken naar lagere plekken. Wanneer ze beginnen te zakken kun je ze nog altijd verkopen. Dat zal bij gevestigde coins veel langzamer gaan dan bij een coin die pas bestaat en zijn populariteit verliest. Coins die langer dan 8 jaar bestaan zijn gevestigde coins, deze hebben al twee bull markets meegemaakt en zijn dus voorspelbaarder dan jongere coins.

Als je bijvoorbeeld denkt dat XRP (Ripple) de toekomst is voor wereldwijde betalingen, dan wil je dit project misschien voor lange tijd steunen. Als je net XRP gekocht hebt omdat je verwacht dat het op korte termijn zal stijgen, zouden we aanraden om dit soort projecten te verkopen via de Stap-voor-Stap-Methode.

Maar wat nu? Je hebt je transacties met succes afgesloten en aanzienlijke winsten gemaakt. Veel beleggers zullen hun winst dan herinvesteren in nieuwe projecten om nog meer aanzienlijke winst te maken. Onthoud dat het altijd beter is winst te nemen voor het te laat is.

Vooral op de cryptocurrency markt komen prijsschommelingen heel vaak voor en deze kunnen nogal extreem zijn. Je kunt ons vertrouwen als we dit zeggen. We hebben het al eerder meegemaakt. Van tijd tot tijd winst nemen is een verstandige aanpak.

Stablecoins – Creëer passief inkomen met je crypto

Dit is vooral een strategie nadat je al winsten hebt gepakt. Je kunt namelijk lekker op vakantie gaan met je welverdiende cryptowinsten, maar je kunt het ook (relatief veilig) verder investeren zodat jouw winst alleen maar verder groeit.

Indien je klaar bent met het nemen van grote risico's is het altijd mogelijk om je crypto's om te zetten naar stablecoins (munten die altijd een vaste waarde behouden en gekoppeld zijn aan de euro of dollar). Deze munten zullen dus niet ineens met 30% in waarde dalen of stijgen, maar blijven altijd dezelfde prijs. Een mooi voorbeeld hiervan is Tether (USDT). Overigens zijn er verschillende stablecoins op verschillende platformen waarmee je kunt staken.

Net zoals bij een bank, kun je bij zulke stable coins rente ontvangen over je geld. Afhankelijk van de grootte van je spaargeld moet je bij een echte bank zelfs belasting betalen, bij stablecoins werkt dit niet zo. Je kunt tot wel 6% rente (of soms nog hoger) ontvangen in een jaar op sommige platformen. Je hoeft niet bang te worden dat je inleg minder geld waard wordt, want stablecoins zijn waardevaste cryptocurrencies. Ze dalen of stijgen dus niet in waarde.

Natuurlijk is niks te mooi om waar te zijn. Ook hier hangen risico's aan. Een van de risico's waar je rekening mee moet houden is dat je op sommige platformen je munten in een smart contract stopt. In principe is dit niet erg, alleen indien dit smart contract geraakt wordt door hackers dan is het mogelijk om je geld kwijt te raken. We raden het dus aan te staken op platformen waarbij de klant verzekerd is tot een bepaalde hoogte, en een platform dat een licentie heeft verworven van bijvoorbeeld De Nederlandsche Bank, of de BaFin (Duitse toezichthouder). Doe dus wederom altijd je eigen onderzoek als het gaat om staking.

Conclusie

Alvorens te investeren raden we je sterk aan je eigen onderzoek naar een project te doen! De cryptocurrency markt kan erg volatiel zijn en kan tot financiële verliezen kan leiden.

Het omgekeerde is echter ook waar. Met veilige beleggingsstrategieën zoals de hierboven genoemde, minimaliseer je het risico om je investering te verliezen. Kortom we raden je aan limiet/stop orders te gebruiken, de Stap-voor-Stap-Methode te volgen, winst te nemen en je winst eventueel te herinvesteren in nieuwe projecten of stablecoins. Ben ook nooit bang om te vroeg uit te stappen na het behalen van winst. Van $10 dollar naar $100 is een stijging van 1000%, maar 1 keer -80% en je bent je meeste geld alweer kwijt.

Just one more thing: investeer nooit geld dat je later nodig kunt hebben voor de huur of zo. Op het moment dat je het geld weer nodig hebt kunnen je investeringen tijdelijk veel minder waard zijn geworden en zul je wel moeten verkopen, omdat de huur toch betaald moet worden. Investeer alleen geld dat je je kunt veroorloven te verliezen.

De hierboven vermelde strategieën zijn alleen voor educatieve doeleinden. Anycoin Direct geeft nooit financieel advies. Je moet altijd je eigen onderzoek doen alvorens te investeren!